ある税理士youtuberの動画解説で気になったのがあったので、コメント

持続化給付金まだ諦めるな!イザ、訂正申告!2019年確定申告を雑所得や給与所得として誤申告した場合の対処方法をお伝えします。

※5月4日中に非公開となったようです。税理士が推奨する方法として批判が多かったのでしょうか・・・私の見解は以下

気になったのは2点

1.4月17日以降の訂正申告は認められないのでは

令和元年分は3月16日の確定申告期限が、国税庁告示により全国一律で4月16日に延長され、さらに4月17日以降も個別の事情で延長できるようになったという理解です。

この延長の経緯からいうと、令和元年分の法定申告期限は4月16日で、訂正申告は4月16日までできるということになるはずです。

私は訂正申告に関して4月16日までできるとマネーの達人で記事にしており、この記事は3月16日に掲載されていますが、個別で延長できるとアナウンスされた4月6日時点でも記事は修正していません。

確定申告期限4/16延長で知っておきたいこと(2) 申告内容を訂正したい場合

もっとも解説しているyoutuberご本人も、必ず訂正申告できるという保証はないということですので、税務署の対応次第という出たとこ勝負的に進めてるのでしょう。

令和元年分は3月16日の確定申告期限が、国税庁告示により全国一律で4月16日に延長され、さらに4月17日以降も個別の事情で延長できるようになったという理解です。

この延長の経緯からいうと、令和元年分の法定申告期限は4月16日で、訂正申告は4月16日までできるということになるはずです。

私は訂正申告に関して4月16日までできるとマネーの達人で記事にしており、この記事は3月16日に掲載されていますが、個別で延長できるとアナウンスされた4月6日時点でも記事は修正していません。

確定申告期限4/16延長で知っておきたいこと(2) 申告内容を訂正したい場合

もっとも解説しているyoutuberご本人も、必ず訂正申告できるという保証はないということですので、税務署の対応次第という出たとこ勝負的に進めてるのでしょう。

2. 修正申告や更正の請求でやり直すにしても、その申告内容が実際に認められるのか

4月17日以降に申告内容を変更するのであれば、修正申告もしくは更正の請求になるはずですが、雑所得の金額をそのまま事業所得に変更するような場合、税額の増減はないのが一般的です。

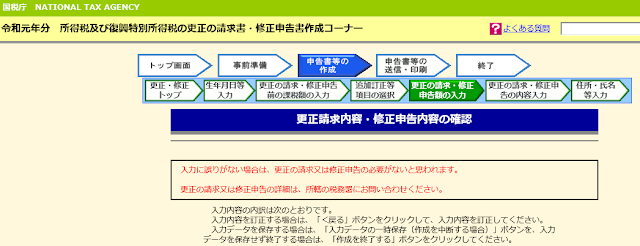

税額の増減が無いケースを作成コーナーでやってみると、先へ進めなくなるのです。

4月17日以降に申告内容を変更するのであれば、修正申告もしくは更正の請求になるはずですが、雑所得の金額をそのまま事業所得に変更するような場合、税額の増減はないのが一般的です。

税額の増減が無いケースを作成コーナーでやってみると、先へ進めなくなるのです。

こうなるので、作成コーナーで可能な訂正申告でやってみようってなるのでしょうが、税理士が薦めて大丈夫な話なのか、疑問ですね。